文/瑞财经 李姗姗

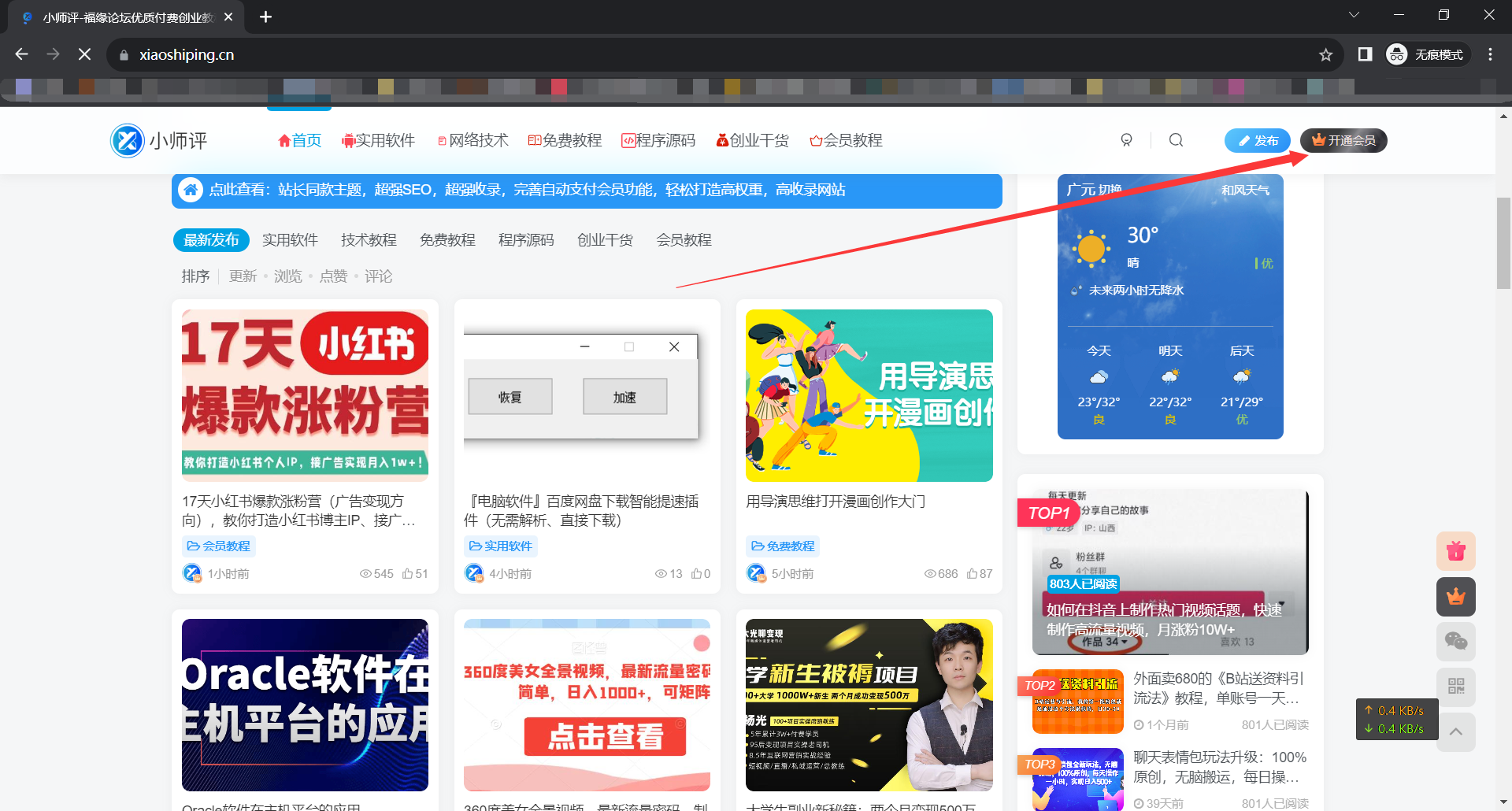

浙江网商银行股份有限公司(简称“网商银行”)人事变动不断。

7月1日,来源于国家金融监督管理总局浙江监管局的消息,高嵩已获批就任网商银行副行长。

自2015年成立以来,网商银行正副行长均已经历三代更迭,紧随高嵩的上任,网商银行高层迎来“一正两副”的格局。

值得一提的是,从2021年开始,网商银行便陷入高层人事持续动荡的局面,不仅更换了董事长和法人代表,董事、监事会主席等职位人员一变再变,此外,公司财务负责人、行长助理、外部监事等都纷纷更新。

频繁的人事变更或与网商银行的转型策略脱不开关系,当前,网商银行正逐渐“摆脱”对阿里系的依赖,在2022年彻底离开“消费贷”赛道后,正逐渐将“理财”业务发展为公司第二增长曲线。

但转型并非易事,据2023年报,网商银行净利润含金量成色不足;另外,其资产规模大幅缩水、不良贷款率急剧上升、投诉量居高、监管罚单等问题,亦是网商银行新任领导班子面临的问题。

01

高层人事动荡

此次升任副行长职位的高嵩,原为网商银行首席信息官,任期已有4年。

履历显示,高嵩毕业于重庆大学计算机专业,于2007年加入阿里巴巴,先后担任阿里金融中台技术负责人、蚂蚁微贷事业群架构师、网商银行首席架构师等职务,曾主导阿里金融SOA分布式架构、网商银行第一代核心系统等项目的设计与落地实施,可谓网商银行的“元老级”人物。

目前,网商银行行长为冯亮,另一名副行长为江浩,二人均任命于2021年9月。

资料显示,冯亮曾于交通银行郑州分行、交通银行总行、浦发银行总行等多家银行工作,2015年3月加入网商银行,先后担任产品总监、副行长兼党委副书记、行长职务。

江浩则于2018年5月加入网商银行,早期担任合规总监一职,两年后成为网商银行董事会秘书,后升任为副行长。

据瑞财经统计,自2015年网商银行成立以来,行长及副行长均已经历三代更迭。

网商银行初代行长为俞胜法,副行长为赵卫星,二人均出身于蚂蚁金服集团微贷事业部。2016年8月,赵卫星因个人原因辞去网商银行副行长、董事职务;2017年,俞胜法也辞去行长、董事兼总经理职务。

随后,蚂蚁金服副总裁、蚂蚁聚宝总裁黄浩接替俞胜法成为网商银行行长、董事兼总经理;同时,网商银行总经理助理金晓龙升职为副行长、董事。

时隔两年多,2019年3月,黄浩因工作变动辞去行长职务,而金晓龙再次升职,成为网商银行行长;冯亮则接替金晓龙成为新任副行长、执行董事。

2021年9月,冯亮从副行长职位升至行长,同时,江浩也自网商银行合规总监升为副行长,任职至今,二人成为网商银行成立以来供职时间最长的一代正副行长。

此次,随着高嵩副行长职务的获批,网商银行高管层迎来“一正两副”的格局。

值得一提的是,自2021年以来,网商银行就处于高层人事频繁变动的局面,据瑞财经不完全统计,涉及网商银行董事、监事及高管变动的人员达20人。

2021年5月,胡晓明辞去董事长、董事职务,由金晓龙接棒,同时法定代表人也由胡晓明变更为金晓龙;

同年12月,董占斌辞去监事会主席、职工监事职务,并由胡铮接替;傅志芳辞去股东监事职务,由王蔚婷接任;倪春华因任期届满不再担任外部监事,由郭俊华接任。同时,选举李臣、刘志刚为非执行董事。

2022年5月,杨煊辞去财务负责人职务;同年12月,齐小慧获董事会聘任为财务负责人。

进入2023年,网商银行高层变动仍在继续。2023年1月,SUNXIAODONG先生辞去首席风险官职务,由汪佳接棒;4月,黄浩先生辞去长达6年的董事职务,胡铮辞任监事会主席、职工监事职务;7月,彭博辞去行长助理职务。与此同时,选举金晓龙、江浩为董事,选举童正为职工监事、监事会主席。

作为背靠民营资本的民营银行,网商银行如此高频率的高层管理人员变动,既不利于其制定长期清晰的经营策略,也使得长远的公司规划难以有效实施。

02

净利润含“水分”

网商银行的前身是阿里小贷。彼时阿里小贷专注于为电商商家提供小额贷款,它也是我国首个专门面向电商商家提供小额贷款的公司。在2015年6月网商银行获批成立后,浙江阿里小贷的经营贷业务由网商银行承接。

依托阿里巴巴集团和蚂蚁集团庞大的电商平台资源和线下小微客户资源,网商银行取得了可观的成绩。

作为民营银行的行业“老二”,网商银行披露的财报显示,2023年实现营业收入187.43亿元,同比增长19.49%;净利润为42.03亿元,同比增长18.8%,业绩增势亮眼。

进入2024年,网商银行业绩维持高增长,一季度实现营收51.89亿元,同比增长23.37%;实现净利润10.84亿元,同比增长36.18%。

然而,这些靓丽的数据背后,网商银行却有些“底气”不足。2023年,网商银行净利润高增长,主要受“退税”的影响。

财报显示,2023年,网商银行利润总额为34.15亿元,较2022年下降4亿元,降幅10.48%;而同期净利润却高于利润总额7.88亿元。

从利润表来看,2022年网商银行所得税费用为2.77亿元,2023年却“返还”了7.87亿元,导致净利润为42.03亿元,高于利润总额。

由此来看,网商银行净利润的增长主要得益于政府补助。

不仅如此,网商银行净利润含金量也成色不足。2022年-2023年,其经营活动产生的现金流量净额分别为-526.27亿元、-174.21亿元。

03

资产缩水500亿

净利润含“水分”的同时,网商银行资产规模也急剧收缩。

2023年三季末,其资产规模为4847.32亿元,而到了年底却下降至4521.3亿元;进入2024年一季度,再次降至4322.54亿元。短短半年时间内,缩水了524.78亿元,降幅达10.83%。

资产规模的减少一方面或受制于内部整改。2023年,在蚂蚁集团组织变革的影响下,网商银行不再经营消费贷业务,“现金持有”向“放贷加强”这一战略直接导致网商银行现金及存放中央银行款项自2023三季末的1342.98亿元降至2023年底的701.42亿元,再进一步降至2024一季末的517.26亿元,资产规模也随之下滑。

另一方面,与“同业及其他金融机构存放款项”规模下降有关,该项目是指商业银行存放在其他银行和非银行金融机构的存款,相当于找同行借钱。2023年三季末,网商银行“同业及其他金融机构存放款项”规模为1376亿元,到了年底降至718亿元;2024年一季度进一步降至666.45亿元。

网商银行董事长金晓龙也曾在财报致辞中明确表示,“缩表”行为是为防控风险而做出的主动调整,受制于承压环境影响,银行业利率持续走低,网商银行因此开始有意地缩减同业负债。

脱胎于阿里系,网商银行的发展受益于阿里,但也主要局限在阿里。

在“阿里系”整体的金融布局中,网商银行业务主要落点于小微企业贷款以及三农贷款。但近几年,随着抖音电商、拼多多、京东等平台的崛起,淘宝的市场份额受到越来越多的挤压,对于过度依赖阿里系的网商银行并不利。

而当前,网商银行正在主动“摆脱”对于阿里系的依赖,其在离开“消费贷”赛道后,在“理财”赛道上大有异军突起之势。

2023年,网商银行通过与23家银行理财子公司合作,为小微商家提供专属理财产品。截至2023年年末,网商银行理财代销余额超过5000亿元,管理的客户资产规模突破8000亿元。交易银行业务已逐渐成为网商银行的第二增长曲线。

04