《基金经理投资笔记》资产配置系列

一层一层,剥开大类资产配置的心

作者:李谦 国寿安保泰安纯债、国寿安保泰裕债券基金经理

名义GDP(Nominal GDP)也称货币GDP,是指以生产物品和劳务的当年销售价格计算的全部最终产品的市场价值。名义GDP的增速变化代表着一国名义经济增长率,也在某种维度上代表着全社会平均的资产回报率。十年期国债通常是一国债券市场长久期、无信用风险的基准名义利率,其收益率的变动可以代表整体债券市场走势。名义利率并不是投资者能够获得的真实收益,还与货币的购买力有关。如果发生通货膨胀,投资者所得的货币购买力会贬值,因此投资者所获得的真实收益必须剔除通货膨胀的影响。名义GDP和名义利率的走势相关性较大,债券投资者通常也将名义GDP作为债券收益率走势的中长期影响因素,但是短期的背离也会偶有发生。

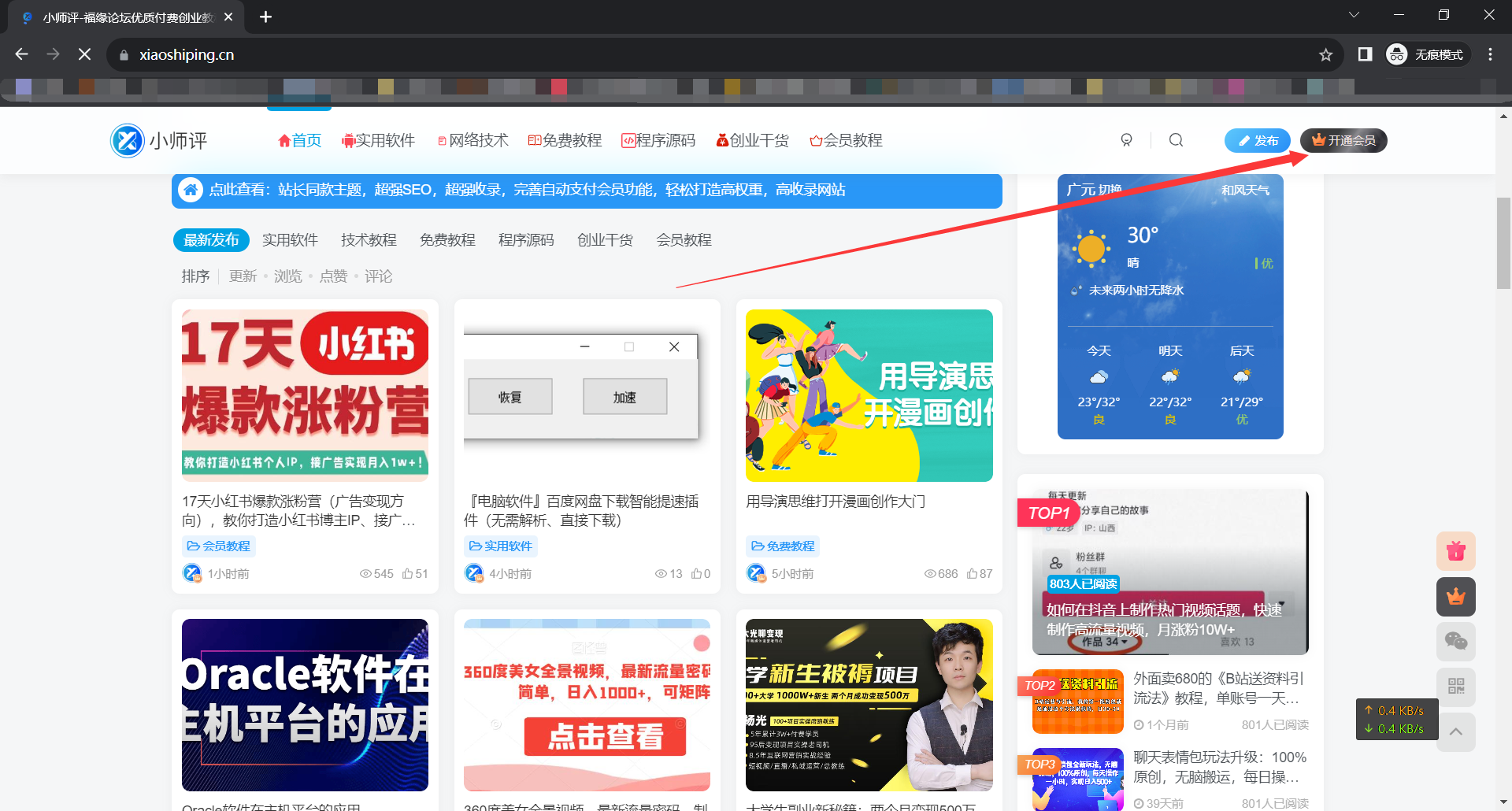

我们将名义GDP同比变化(中国GDP现价当季同比)同十年期国债收益率的月度中位数进行对比(增加制造业PMI数值减去50作为辅助项),能够看到中长期走势的趋同,也可以发现短期的背离。

我们发现,2012年至2015年、2017年至2019年和2023年至今,我国名义GDP同比变化处于波动率较低的震荡下行过程中,我国十年期国债收益率整体震荡下行,符合两者中长期走势相关性较强的观点。我们也发现了,虽然2016年我国名义GDP触底反弹,2016年十年期国债收益率仍然震荡下行约三个季度,两者出现了一段时期的背离。这段走势的背离期对于当下债券市场走势有一定程度的借鉴意义。

2016年我国名义GDP上行背后的主要原因是“棚改货币化”的推动。2014年即首次提出这一概念,但是大约1年半以后,《国务院关于进一步做好城镇棚户区和城乡危房改造及配套基础设施建设有关工作的意见》明确了2015—2017年改造包括城市危房、城中村在内的各类棚户区住房1800万套的棚改三年目标,随后带动了2016年经济的回升。债券利率在2016年背离名义GDP震荡下行三个季度左右的原因主要是货币政策和机构行为所致。

首先,2016年9月我们才看到货币政策的微妙变化,即公开市场操作的期限有所拉长,预示着市场资金利率的抬升。其次,在长期低利率环境下,市场参与主体形成的牛市预期非常强化且机构欠配行为持续存在,这些都需要时间化解。因此,2016年利率下行的惯性可以持续较长时间。当前环境下,名义GDP也进入了“低空滑行”阶段,利率经历了长期的震荡下行过程,牛市预期非常强化且机构欠配行为持续存在,同样不宜过早认为经济基本面企稳即会导致利率开启趋势上行模式。