界面新闻记者 |韩宇航

界面新闻编辑 |江怡曼

当地时间7月10日,美国两家监管机构——美联储委员会和美国货币监理署对花旗集团开出1.356亿美元(约合人民币9.9亿元)的罚单。

根据美联储的公告,花旗集团被罚是因为未能履行2020年10月与该银行风险和控制问题有关的同意令规定的义务。

由于花旗集团在风险管理和内部控制的各个领域,包括数据质量管理和监管报告、合规风险管理、资本规划和流动性风险管理等方面的执行存在重大缺陷,故根据美联储2020年的命令要求,花旗集团需提交一份计划,以加强其数据质量管理方案,包括数据治理,并采取行动确保整个花旗集团实施和维持适当的补偿控制,直至达到预期的最终状态并正常运作。2020年,花旗集团同意了这一命令并向货币监理署 (OCC) 支付了4亿美元的罚款。

但在监管机构于2023年进行的针对上述命令执行情况的审查中发现,花旗集团在执行上述加强其数据质量管理方案计划以及实施适当补偿控制方面的进展并不够充分。故而开出了这张巨额罚单。

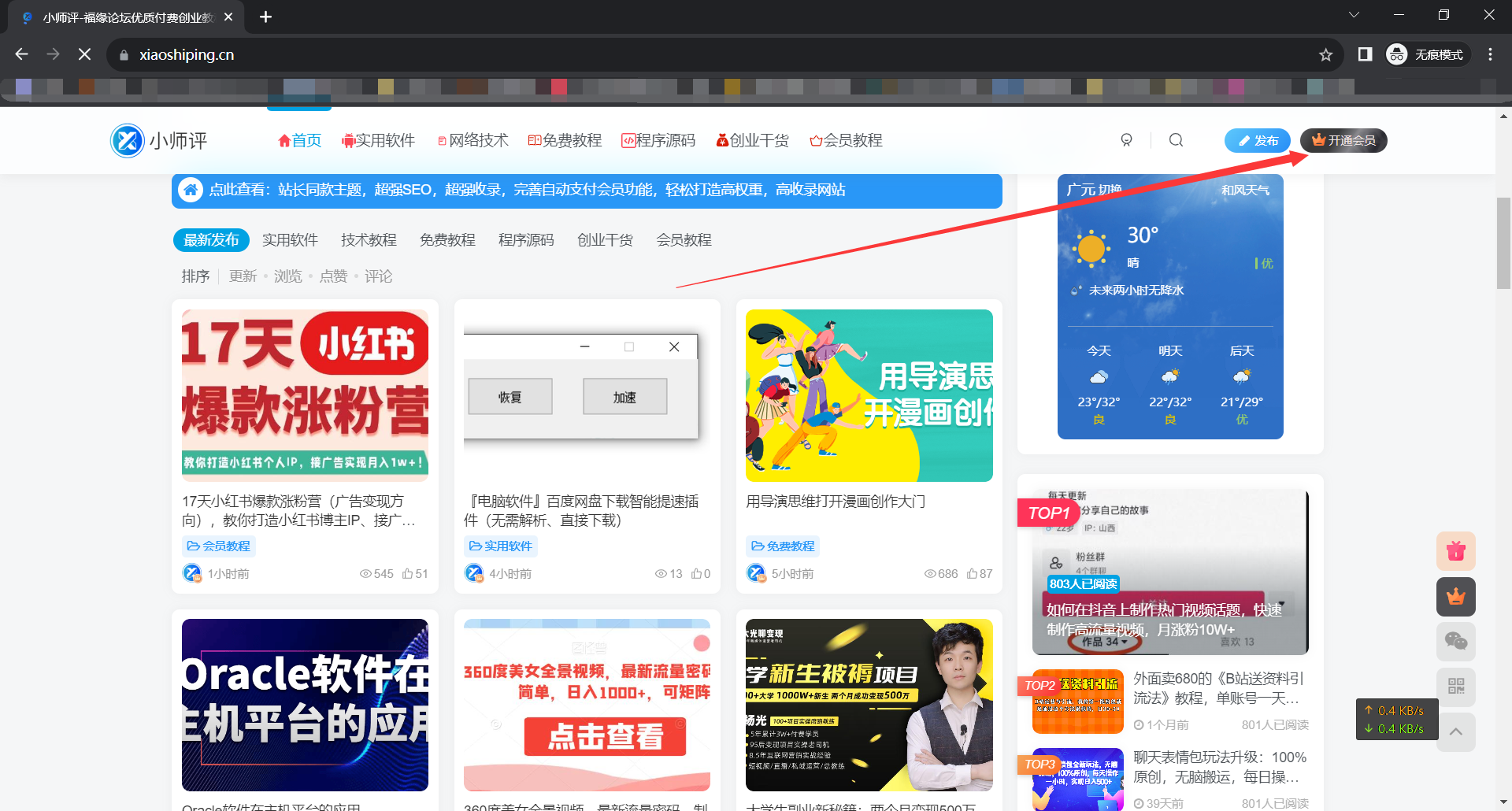

美联储开出针对花旗集团的罚单,金额约为6062万美元

因为上述风险管理的失职,花旗集团需要对美联储上缴约6062万美元的民事罚款,同时货币监理署 (OCC) 也对其处以了约7500万美元的罚款。

这不是花旗集团今年第一次被罚。

在今年5月22日,英国金融行为监管局和英国央行旗下审慎监管局针对花旗集团的交易系统和控制缺陷,在双方和解基础上开出了“打折”30%的共计金额6165万英镑(约合人民币5.68亿元)的罚单。

根据FCA(英国金融市场行为监管局)官方声明,这笔超5亿的罚单是由于一名交易员的“乌龙指”:花旗集团在伦敦的一名交易员原本打算出售价值5800万美元股票,但在输入指令时犯了一个输入错误,导致创建了价值4440亿美元的一篮子股票。从而导致14亿美元股票被抛售入市,引发欧洲股市突然下跌。

对于花旗集团来说,2024的这半年无疑是“多事之秋”。

今年1月12日,花旗集团宣布将要裁员2万人。对于裁员的具体原因花旗集团没有说明,但在裁员令发布前刚刚公布的第四季财报似乎可以说明一些情况,花旗集团第四季度的亏损达到了18亿美元,创下了14年来表现最差的季度财务业绩。

根据花旗集团预计,裁员可能造成高达18亿美元的成本,但到2026年裁员完成后,每年有望节省25亿美元。

根据花旗集团4月公布的2024年一季度财报,今年一季度花旗集团收入同比减少1.6%至211.04亿美元,净利润同比缩水26.81%至33.71亿美元。花旗集团表示,若撇除去年出售印度消费者业务等资产的收入,今年首季营业额按年增3%,主要受惠于投行、美国个人银行和服务业务,但市场和财富业务收入下跌。

海量资讯、精准解读,尽在新浪财经APP